NÄRINGSVERKSAMHET

• preliminär skatt

• rabatt på dina egenavgifter

• bokslut

• moms

• bilmoms

• handel med utlandet

• att blanda tjänst och näringsverksamhet

INKOMST AV TJÄNST

• dubbel bosättning

• instrumentersättning

• rot- och rutavdrag, och avdrag för ränteutgifter

Preliminär skatt

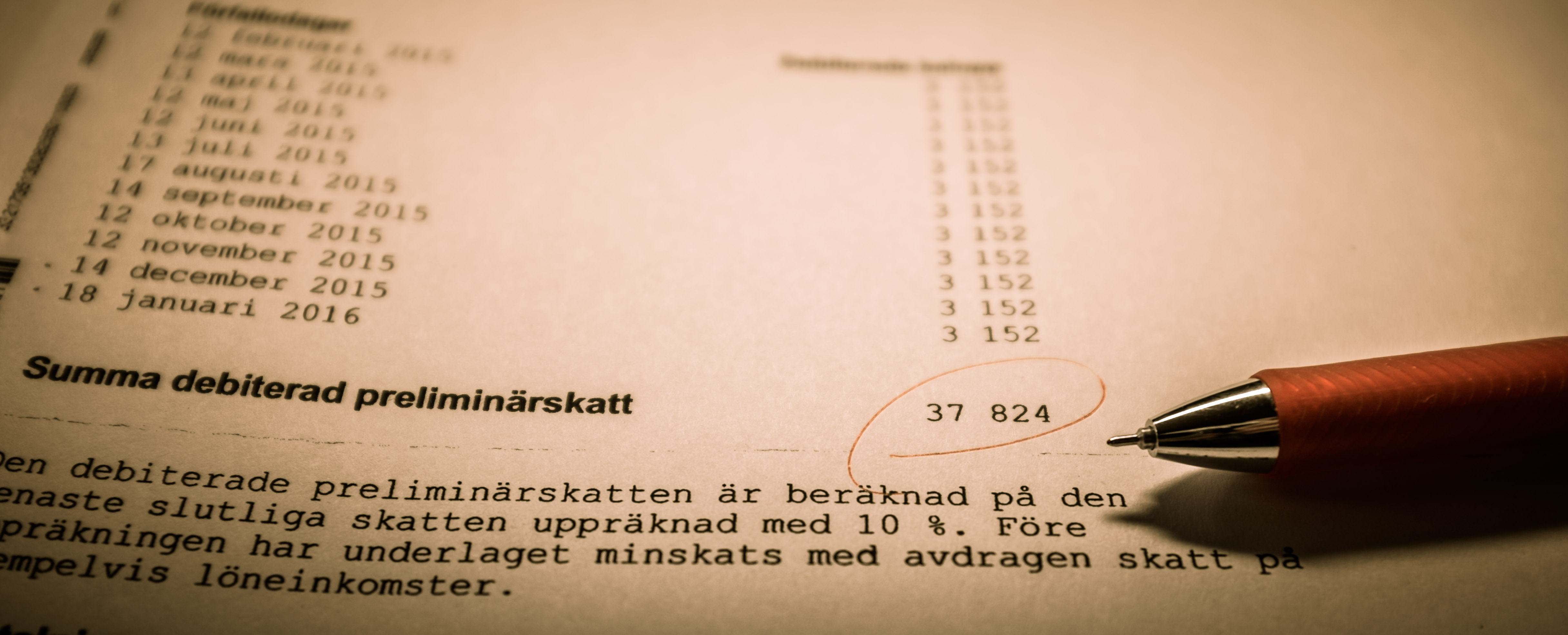

I samband med att du registrerar din enskilda firma eller ett aktiebolag hos Skatteverket lämnar du en preliminärdeklaration dit. I den anger du förväntat resultat från verksamheten och Skatteverket räknar sedan ut vilket belopp du måste betala till ditt skattekonto för egenavgifter och skatt varje månad (för enskild firma knappt 40% av överskottet + ev moms).

Det är självklart bättre att i början vara pessimist, och inte sätta upp för stor vinst eftersom du inte vill betala in mycket skatt om du senare inte får de intäkter du räknat med. Glöm inte att om du köper inventarier så är de oftast inte avdragsgilla i sin helhet det första året (du skriver av dem genom att fördela kostnaderna över flera år). Om du gör för stora investeringar i inventarier så kan du råka ut för att inte ha tillräckligt med pengar kvar för att betala din skatt.

Om jag har hand om din löpande bokföring så får du efter varje bokföringstillfälle en resultatrapport. Med jämna mellanrum stämmer jag sedan av hur resultatet motsvarar den preliminära skatt du betalat. Ofta behöver du skicka in en ny preliminärdeklaration till Skatteverket för att ligga rätt. Om jag är deklarationsombud åt dig gör jag preliminärdeklarationen online så får du ett nytt beslut från Skatteverket inom någon vecka.

Jag vill varna för att sätta ner preliminärskatten till noll, om du verkligen inte vet att du kommer att ha något överskott i verksamheten. Dels så är det olagligt att uppge fel uppgifter – det är ju en deklaration, även om den är preliminär och du intygar ju att den är riktig. Du kan också ha tidigare periodiseringsfond som skall återföras. och ofta missbedömer man beräknade intäkter, särskilt i kulturbranschen som ofta har en lite trög start i början av året.

Skatteverket beräknar den löpande preliminärskatten efter senaste taxeringen, och det är två år bakåt i tiden. Om du det året haft höga intäkter/inkomster så blir också preliminärskatten hög, kanske alldeles för hög. Då skall du naturligtvis justera den med en ny preliminärdeklaration. Den som sålt fastighet eller lägenhet med vinst får sannolikt en chock när det nya preliminärskattebeskedet kommer – eftersom det också räknar in kapitalvinsten på försäljningen. Det är ofattbart att Skatteverket inte skiljer ut de som vid ett enstaka tillfälle gjort en kapitalvinst på grund av sådan försäljning. Rekordet bland mina kunder är att få ett preliminärskattebesked på 80.000 kr/månad, just av den orsaken. Då gäller det att snabbt lämna en ny preliminärdeklaration!

Rabatt på dina egenavgifter

Om du har ett överskott i näringsverksamheten (efter schablonavdrag för egenavgifter) på minst 40.000 kr så får du en nedsättning av dina egenavgifter med 7,5%, högst 15.000 kr. Du utnyttjar alltså den rabatten maximalt om du har ett överskott på 200.000 kr. Därför är det fördelaktigt att med periodiserings- och expansionsfonder kunna fördela vinst mellan åren. Eftersom det gäller egenavgifter och inte arbetsgivaravgifter gäller detta bara när du bedriver verksamhet i enskild firma eller handelsbolag. Tar du ut lön i ett aktiebolag får du ingen sådan rabatt.

Bokslut

Alla som bedriver näringsverksamhet måste upprätta bokslut. En mindre verksamhet lämnar ett så kallat förenklat årsbokslut, men även där måste man hålla reda på var intäkterna kommer in till verksamheten (kassa, bankkonto, PlusGiro), och hur utgifterna betalas (från samma konton, från egna, privata pengar eller med lånade pengar). Man måste också bokföra när man tar ut pengar (eller andra förmåner) ur firman (det som kallas ’eget uttag’).

Det här är egentligen väldigt bra eftersom ett årsbokslut med balansräkning ger en väldigt bra koll på verksamheten – var pengarna finns, hur mycket pengar man har stoppat i eller tagit ut ur firman osv. Men för den som är ovan kan det kännas som mycket extra arbete, och det är också lätt att göra fel.

Moms

Det är inte lätt att hålla reda på momsreglerna inom kultursektorn. Det är ofta svårt att veta när man skall lägga på moms eller inte. Även om man är momsregistrerad är det inte säkert att fakturan skall skickas med moms. Det finns också situationer då det kan vara svårt att avgöra vad som egentligen gäller. Om du inte är momsregistrerad så kan du ändå fakturera tjänster och varor som är momspliktiga utan moms – upp till 80.000 kr/år. Går du över den gränsen måste du momsregistrera dig. Det går däremot inte att avregistrera sig för moms för att direkt kunna utnyttja 80.000-kronorsgränsen, du måste i så fall ha två hela år utan momspliktig verksamhet innan du kan använda det undantaget.

Och för konstnärer gäller särskilda regler, se nedan.

Här är några exempel på olika momssatser inom kultursektorn:

• artistiskt framträdande inför publik när artisten också äger eller är delägare i firman/bolaget – ingen moms

• artistiskt framträdande som säljs genom ex ett produktionsbolag och ingen av artisterna äger eller är delägare i firman/bolaget – 25% moms

• föredrag för ex en förening – 25% moms

• undervisning på högskola – efter ett ställningstagande från Skatteverket hösten 2021 gäller alltid 25%

• undervisning på ex en kommunal musikskola – se föregående, numer alltid 25% moms

• privat undervisning (ex pianolektioner till en privatperson) – 25% moms

• undervisning på en helt privat skola – 25% moms

• överlåtelse av en rättighet (ex inspelning, text, utställningsersättning) – 6% moms

• överlåtelse av rättighet för ett fotografi – 25% moms

• försäljning av ett konstverk (konstnärens årsomsättning understiger 336.000 kr) – ingen moms (här kan man faktiskt välja att registrera sig för moms vilket ofta är både lönsamt och enklare, åtminstone om försäljningen går genom ett galleri)

• försäljning av ett konstverk (konstnärens årsomsättning överstiger 300.000 exkl moms kr eller konstnären har valt att momsregistrera sin verksamhet) – 12% moms

• försäljning av ett konstverk genom konstnärens bolag (handelsbolag eller aktiebolag oavsett omsättning) – 25% moms

• försäljning av ex ett bruksföremål, ex en glasskål – 25% moms

• översättning av en bruksanvisning – 25% moms

• översättning av en skönlitterär text – 6% moms (i vissa fall, här är gränsdragningen svår att göra)

• försäljning av en vara eller tjänst till en privatperson bosatt inom EU – 25% alt 6% moms beroende på vad som säljs (se ovan)

• försäljning av en vara eller tjänst till ett momsregistrerat företag inom EU – ingen moms (men periodisk sammanställning måste lämnas)

• försäljning av vara eller tjänst till privatperson eller företag utanför EU – ingen moms

Många tror också att man kan välja att bli momspliktig eller inte (det är visserligen möjligt i vissa fall t ex när det gäller försäljning av konstverk), men det är oftast verksamheten och ibland också vem som är kund som styr momsskyldigheten. Det är vanligt att kulturarbetare under lång tid bedriver en momspliktig verksamhet utan att veta om det, och skulle Skatteverket göra en granskning kan man bli skyldig att rätta till det retroaktivt vilket kan bli rejält besvärligt – och dyrt.

Andra debiterar i stället moms när de inte skall göra det. Om din kund ändå kan ”lyfta tillbaka” den moms du debiterar kan det vara frestande att lägga på moms för att du själv skall kunna få tillbaka momsen på exempelvis stora investeringar. Också det kan få stora konsekvenser om Skatteverket ifrågasätter din avdragsrätt för moms. När du bedriver en blandad verksamhet, med både momspliktig och momsfri verksamhet, så måste du proportionera den ingående momsen efter omsättning.

Bilmoms

Du som bedriver momspliktig verksamhet i enskild firma eller handelsbolag kan faktiskt få tillbaka den moms du betalat på bensin som du använt för att köra din privata bil i näringsverksamheten – förutom de vanliga 25 kr/milen. Du måste bokföra bensinkostnaderna på ett speciellt sätt, och beroende på hur mycket du kör kan det här ge alltifrån några hundralappar till flera tusen skattefria kronor tillbaka.

Jag har tagit fram speciella kalkylblad för att snabbt och enkelt kunna räkna ut momsen på bensin. Du behöver köra ungefär minst 1.500 mil för firman om det skall vara värt att bokföra bensinmomsen.

Handel med utlandet

När du säljer varor eller tjänster till utlandet gäller olika regler vad gäller moms beroende på om du säljer till ett EU-land eller inte, och om din kund är en privatperson eller ett momsregistrerat bolag.

Om du säljer till en privatperson i ett EU-land lägger du på svensk moms. Säljer du till ett företag inom EU och företaget är registrerat för moms i det egna landet lägger du inte på moms. Förutsättningen är att du har köparens VAT-nummer eller motsvarande och att du månads- eller kvartalsvis redovisar försäljningen på speciella blanketter (eller online med e-tjänsten). Säljer du till ett företag eller en privatperson utanför EU lägger du inte på någon moms alls.

När du köper varor eller tjänster från utlandet fungerar det likadant – men tvärtom. Om du inte är momspliktig och köper varor från ett EU-land betalar du det säljande landets moms. Om du är momspliktig meddelar du säljaren (i ett EU-land) ditt momsregistreringsnummer och du får varorna levererade momsfritt.

Och nu börjar det viktiga. Du måste själv bokföra och redovisa de här inköpen som ett så kallat gemenskapsinternt förvärv (GIF). Det innebär att du själv skall lägga på svensk moms – och sedan lyfta tillbaka den. Det är ett nollsummespel, men gör du fel riskerar du ändå skattetillägg på beloppet. Om du kommer att använda varan för privat bruk eller inom en inte momspliktig del av din verksamhet lyfter du naturligtvis inte tillbaka momsen.

Det här gäller även om du köpt en vara från land inom EU och säljaren ändå fakturerat dig sitt lands moms. Då måste du lägga på svensk moms, och sedan, om du har rätt till full momsåterbetalning, dra av den.

Många utländska företag har ett svenskt momsregistreringsnummer. Då kan du direkt få tillbaka den momsen och behöver inte bokföra inköpet som gemenskapsinternt förvärv. Sedan finns det en bestämmelse för försäljning av elektroniska tjänster inom EU. Den innebär att det säljande företaget måste lägga på moms som gäller i köparens/kundens land, även om man inte har ett svenskt momsregistreringsnummer. Du kan alltså få en faktura/kvitto med svensk moms men ett europeiskt momsnummer. Då måste du hantera det som ett gemenskapsinternt förvärv. Det gäller till exempel köp av lagringstjänster hos Apple.

Om du handlat med EU (sålt eller köpt) måste du dessutom lämna momsdeklaration i februari i stället för senare under våren. Det innebär också att din bokföring och bokslut måste vara färdig senast i början av februari. Om du missar att deklarera momsen i februari får du betala förseningsavgift och även (om du har moms att betala) en kraftig ränta på din momsskuld.

Om du köper en vara från land utanför EU skall säljaren fakturera dig beloppet utan moms. Du får sedan deklarera svensk moms i din momsdeklaration. Det här är nytt från 2015, tidigare hade Tullverket hand om utlandsmomsen. Det här gäller också köp av t ex programvara som du laddar ner.

Att blanda tjänst och näringsverksamhet

Det är inte alla uppdrag som är lämpliga att fakturera från firma/bolag. Särskilt när det handlar om uppdrag där arbetet utförs i uppdragsgivarens lokaler och under uppdragsgivarens arbetsledning kan det ibland vara svårt att hävda att det inte handlar om en anställning. Det är anledningen till att en del uppdragsgivare inte accepterar att du fakturerar utan i stället vill att du arbetar på tjänst.

Du skall heller aldrig blanda uppdrag på faktura och på tjänst (som anställd), åtminstone inte under samma beskattningsår.

Dubbel bosättning (tjänst)

Möjligheterna att göra stora avdrag när det gäller inkomst av tjänst är numer ganska begränsade. Men ett avdrag som kan ge rejält minskad skatt är det avdrag du gör om du arbetar en längre tid på annan ort. Det finns några olika situationer.

Tillfälligt arbete: du har ett längre men tidsbegränsat arbete så långt från hemmet att du inte kan pendla och skaffar en tillfällig bostad på arbetsorten. Du gör då avdrag för kostnaden för den tillfälliga bostadsorten (hela perioden) och dessutom för ökade levnadskostnader (högst en månad).

Dubbel bosättning: du har fått ett nytt arbete på annan ort men av olika orsaker kan inte din familj flytta med till den nya arbetsorten och ni har därför två bostäder. Det finns också andra situationer då man kan göra avdrag för dubbel bosättning med kostnaden för bostad (hela perioden) och ökade levnadskostnader (högst en månad).

De här avdragen kräver en bra och tydlig redovisning i din personliga inkomstdeklaration.

Instrumentersättning (tjänst)

Du som arbetar som musiker i någon av landets symfoniorkestrar får ersättning för eget instrument i form av lönetillägg. Arbetsgivaren drar skatt på den ersättningen och du måste sedan göra avdrag för förslitningsavdrag/värdeminskning av just ditt instrument. Det är sällan som instrumentersättningen motsvarar din egen kostnad för instrumentet. Din kostnad kan vara mindre eller större, och när det handlar om dyrare instrument tittar Skatteverket ofta på just det här avdraget.

Det gäller först och främst att inte glömma att göra avdraget, och sedan att räkna fram ett rimligt belopp.

Rot- och rutavdrag, och avdrag för ränteutgifter

Det finns en baksida med rot- och rutavdrag som man sällan diskuterar, och samma problematik gäller skattereduktionen för räntekostnader. Det handlar om att du aldrig kan få större skattereduktion för rot, rut och räntekostnader än vad du betalar i inkomstskatt och eventuell kommunal fastighetsavgift.

Du som har låga inkomster, och därför betalar mindre skatt, kan alltså riskera att inte kunna utnyttja de avdragen fullt ut. Det kan innebära att du får betala tillbaka hela eller delar av det rot-avdrag som hantverkaren gjort direkt på sin faktura. Det här är en bortglömd fälla för många med oregelbundna inkomster, inte minst inom kultursektorn. De här avdragen går inte att flytta mellan olika inkomstår, men i det flesta fall går de att fördela mellan ägarna till en fastighet/lägenhet. Det innebär att man flyttar avdragen till den som betalar tillräckligt med skatt för att kunna utnyttja avdragen, men det kan också handla om att ta tillbaka periodiserings- och/eller expansionsfonder.

Så snart jag ser att någon av mina kunder inte kan utnyttja rot-,rut- eller ränteavdrag fullt ut hör jag av mig och undersöker möjligheterna att fördela avdragen till någon annan. I vissa fall har det kunnat ’rädda’ tiotusentals kronor i minskad skatt.